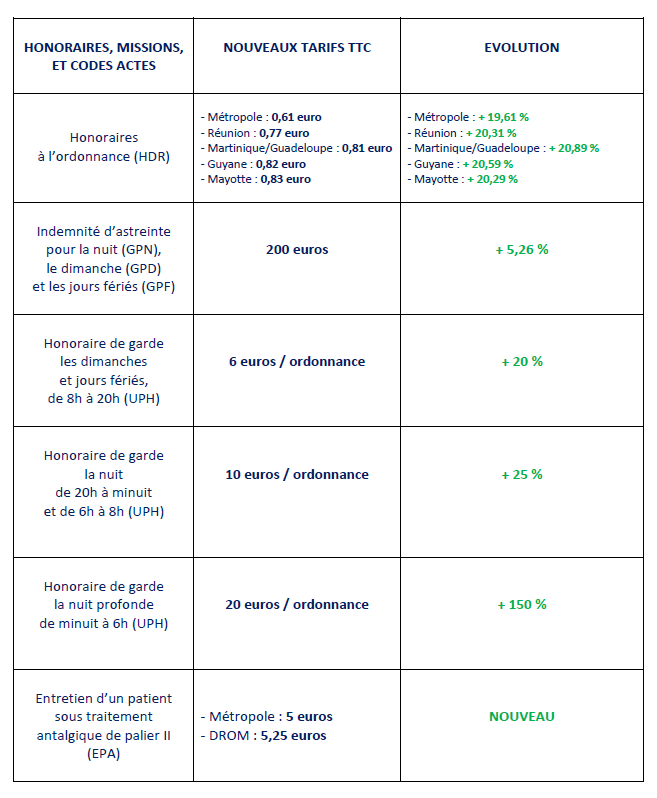

L’avenant du 10 juin 2024 à la convention nationale pharmaceutique prévoit entre autres dispositions, la revalorisation de l’honoraire à l’ordonnance, de l’honoraire de garde ainsi que de l’indemnité d’astreinte pour la nuit, le dimanche et les jours fériés, six mois après son entrée en vigueur.

Grâce à la signature par la FSPF de cet avenant, vous pourrez ainsi à compter du 8 janvier 2025 :

- bénéficier des revalorisations et évolutions suivantes :

Afin de vous aider dans la mise en œuvre de l’ensemble des mesures résultant de cet avenant économique et en particulier dans l’information obligatoire sur les nouveaux tarifs conventionnels à destination des patients de votre officine, vous trouverez, ci-dessous,

les versions actualisées :

– Des tarifs conventionnels applicables en métropole ;

– Des tarifs conventionnels applicables dans les départements et régions d’outre-mer (DROM) ;

– Des ROSP applicables en métropole et dans les DROM ;

– De l’affiche dédiée à la majoration pour services de garde et d’urgence ;

– De la fiche pratique relative aux honoraires de garde et à l’indemnité d’astreinte.

Toutefois, il semblerait qu’en raison de difficultés de paramétrage du système d’information de l’Assurance maladie, les CPAM soient dans l’impossibilité de régler le montant revalorisé de l’indemnité d’astreinte à partir du 8 janvier 2025.

Nous avons donc demandé à l’Assurance maladie de procéder à une régularisation rétroactive de cette revalorisation, une fois ces difficultés techniques résolues.

- mettre en œuvre les mesures suivantes :

– accompagnement des patients sous traitement antalgique de palier II ;

– paiement à l’acte des entretiens pharmaceutiques prévus dans le cadre de l’accompagnement des patients chroniques.

Dans le cadre de la mise en œuvre de l’accompagnement des patients sous traitement antalgique de palier II, nous avons conçu, pour vous, une fiche pratique spécifique.

S’agissant de l’accompagnement des patients chroniques, nous avons interrogé, il y a plusieurs semaines, l’Assurance maladie pour connaître les nouveaux codes actes en vigueur à compter du 8 janvier 2025 ainsi que les modalités de facturation applicables pour les patients pour lesquels les séquences d’entretiens se déroulent de part et d’autre de cette date. Des informations complémentaires vous seront communiquées dès réception de ces éléments.

Enfin, au titre de l’année 2025, l’avenant économique à la convention nationale pharmaceutique prévoit l’entrée en vigueur de l’accompagnement aux officines en difficultés dans les territoires fragiles. La mise en œuvre de cette mesure fait actuellement l’objet de travaux menés en concertation avec les Agences régionales de santé. Les modalités de versement de l’aide aux officines éligibles seront définies ultérieurement par les partenaires conventionnels (CNAM et syndicats représentatifs de la profession).

NDLR: Sans la signature de l’avenant économique par la FSPF, vu les conditions difficiles de la gestion de notre pays, nous pourrions toujours attendre une quelconque amélioration économique.